Darování versus dědictví: jak výhodněji přenechat nemovitost?

Po nás potopa… Leckdo si může říct, že na tom, co se bude dít po jeho smrti, už mu vlastně nesejde – ať se pak děti činí, jak umí, a z dědictví každý urve, co dovede. Pokud vám ale blaho dětí leží opravdu na srdci, možná vás napadá, že byste ve všem měli udělat jasno, dokud ještě držíte věci pevně ve svých rukou.

Revoluční změny v dědictví: závěť podle nich můžete sepsat už teď

Je výhodnější nemovitost darovat, nebo odkázat? Pokud příbuzným nemovitost darujete ještě za svého života, můžete jim ušetřit dost peněz za dědické řízení. Zato přátelům a známým se naopak vyplatí nemovitost odkázat až v dědictví. Na dalších řádcích si ukážeme proč.

Děti a další příbuzní

Pokud jde o daně – v tomto kontextu máme na mysli přirozeně daň dědickou a daň darovací – nemusí si vaši blízcí příbuzní dělat žádné starosti. Děti, vnuci, rodiče, prarodiče, manželé, sourozenci, synovci, neteře, tety, strýcové, snachy, zeťové, tchyně a tcháni jsou totiž od obou jmenovaných daní osvobozeni. Jenže u daní náklady nekončí – a to zejména v případě dědictví. Pokud jim majetek odkážete, nevyhnou se poplatku za notáře – a ten se může šplhat pěkně vysoko. Jeho výše záleží na hodnotě dědictví. Pokud tedy kupříkladu váš syn podědí rodinný domek v hodnotě tří milionů, notáři zaplatí přes dvacet tisíc. Když zdědí chatu za půl milionu, nechá u notáře necelých sedm tisíc. Taky bude muset zaplatit za odhad nemovitosti – což dá dalších pár tisíc navíc.

Bez notáře se zkrátka žádné dědické řízení neobejde. Výše jeho odměny je určena vyhláškou ministerstva spravedlnosti a dosahuje minimálně šesti set korun.

Když ale příbuzným ještě za života dům darujete, vyjde je to na něco přes tisíc korun. Daň bude nulová, přepsání majitele v katastru nemovitostí přijde na tisícovku a k tomu už jen třicet korun za ověření každého podpisu na darovací smlouvě. Čistě na vás pak už záleží, zda si darovací smlouvu vypracujete sami, nebo požádáte o pomoc právníka.

| Darovací smlouva musí obsahovat: | ||

|---|---|---|

| Identifikační údaje dárce a obdarovaného (jméno, příjmení, adresu trvalého pobytu, datum narození nebo rodné číslo) | ||

| Označení a popis darovaného majetku (u nemovitosti katastrální číslo) | ||

| Jednoznačně vyjádřenou vůli dárce danou věc darovat a jednoznačně vyjádřenou vůli obdarovaného věc přijmout | ||

| Datum podpisu | ||

| Podpis obou stran (v případě darování nemovitosti musí být podpis úředně ověřený) | ||

| Pokud vás napadá, že byste mohli zákon přechytračit a „darovat“ svůj majetek až posmrtně – tedy kupříkladu sepsat darovací smlouvu, která nabude účinnosti až po vaší smrti, věřte, že vám to nevyjde. Občanský zákoník totiž výslovně říká, že taková darovací smlouva je neplatná. | ||

Nezapomeňte na věcné břemeno

Myslet na blaho dětí a snažit se jim nějakou tu kačku ušetřit, je ušlechtilá věc. Stejně jako při jiných ušlechtilých gestech byste však neměli rezignovat na zdravý rozum. V tomhle případě to jednoznačně znamená: krýt si pro všechny případy záda. Stát se totiž může všecko – i to, co by jeden nečekal. Pokud chcete v nemovitosti darované dětem dožít, měli byste to v darovací smlouvě ošetřit: formou věcného břemene. Pořádek totiž dělá přátele a koneckonců napomáhá i poklidným rodinným vztahům. K přípravě darovací smlouvy s věcným břemenem práva doživotního užívání nemovitosti se ovšem rozhodně vyplatí přizvat právníka.

Družky a druhové

Že situace nesezdaných životních partnerů, bývá v právních otázkách – tedy zejména pokud jde o uplatňování jakýchkoli nároků – komplikovanější, ví asi každý. Nicméně v oblasti dědictví a darů nemusí být ještě tak zle. Minimálně v tom smyslu, že se družkám a druhům za určitých okolností může vyhnout dědická i darovací daň – pokud ovšem vůbec něco zdědí, či dostanou. Zákon ovšem vymezuje podmínky – aby mohla být druhům a družkám dědická a darovací daň odpuštěna, musí prokázat, že aspoň po dobu jednoho roku před převodem nemovitosti nebo smrtí zůstavitele žili v jedné domácnosti, o tuto domácnost pečovali nebo byli odkázání na zůstavitele (či dárce) výživou.

Způsob takového prokazování zákon přesněji neurčuje. Posloužit vám může korespondence od úřadů, bank nebo telefonních operátorů na společnou adresu. Také třeba výpisy z účtů, které potvrdí, že platíte za společné energie nebo internet. Dále společná hypoteční smlouva na byt, společný účet, někdy i svědectví sousedů. Pokud finanční úřad přesvědčíte, bude pro vás platit v podstatě totéž, co jsme si výše popsali na příkladu příbuzných – čili zkráceně řečeno: za takové situace je i pro vás podstatně výhodnější nemovitost dostat darem, než počkat, až ji zdědíte.

Přátelé, známí a ostatní

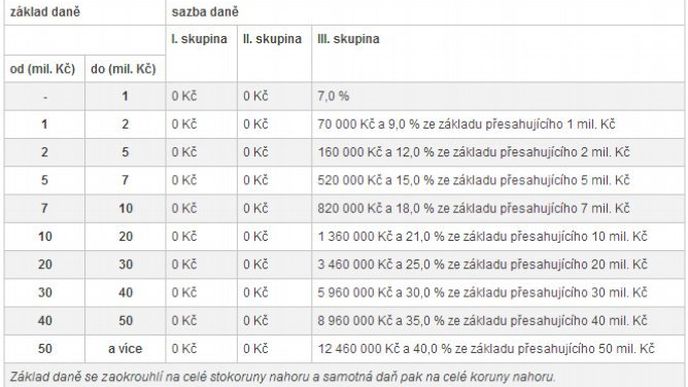

Jestli chcete přenechat nemovitost někomu, kdo nepatří do vašeho příbuzenstva ani není vaším druhem nebo družkou, jednoznačně se vyplatí nechat to až na závěť. Této skupině už se totiž darovací ani dědická daň nevyhne. A ta druhá je podstatně nižší. Sazba daně darovací totiž dosahuje sedmi až čtyřiceti procent – podle hodnoty zděděného majetku. Sazba daně dědické je podle zákona shodná, ovšem s tím rozdílem, že se násobí koeficientem 0,5 – ve výsledku tedy dosahuje poloviny.

Skupiny dědiců (a obdarovaných) podle zákona

Pro účely výpočtu daně dědické, daně darovací a daně z převodu nemovitostí jsou osoby zařazeny do tří skupin vyjadřujících vztah poplatníka k zůstaviteli, dárci (obdarovanému) nebo nabyvateli (převodci). Příbuzenským vztahům vzniklým narozením jsou na roveň postaveny vztahy založené osvojením.

Do I. skupiny patří příbuzní v řadě přímé a manželé.

Do II. skupiny patří

●příbuzní v řadě pobočné, a to sourozenci, synovci, neteře, strýcové a tety,

●manželé dětí (zeťové a snachy), děti manžela, rodiče manžela, manželé rodičů a osoby, které s nabyvatelem, dárcem nebo zůstavitelem žily nejméně po dobu jednoho roku před převodem nebo smrtí zůstavitele ve společné domácnosti a které z tohoto důvodu pečovaly o společnou domácnost nebo byly odkázány výživou na nabyvatele, dárce nebo zůstavitele.

Do III. skupiny patří ostatní fyzické osoby a právnické osoby.

Sazby daně darovací

Daň dědická

se spočte stejně: výsledek se ale na konci ještě dělí dvěma.

Nepotřebujeme tedy žádné složité propočty, abychom došli k závěru, že dědictví nemovitosti se v tomto případě vyplatí dvakrát víc než darování. Pokud vás zajímají přesné cifry, které na dani dědické či dani darovací zaplatíte, není nic jednoduššího než využít kalkulačky serveru Peníze.cz. Dřív než začnete počítat, se ale ujistěte, do jaké skupiny dědiců, či „příjemců darů“ vás zákon řadí.

Nejlepším penzijním spořením je teď byt