Uplynulých 12 měsíců na finančních trzích: Zdálo se, že krize je na spadnutí

Před rokem touto dobou se propadaly akcie i ropa a zdálo se, že další krize je na spadnutí. Žádné globální recese jsme se ale ani přes řadu varovných signálů nedočkali, byť zavedení vysokých cel mezi dvěma největšími světovými ekonomikami nebo inverze americké výnosové křivky by k tomu vybízely.

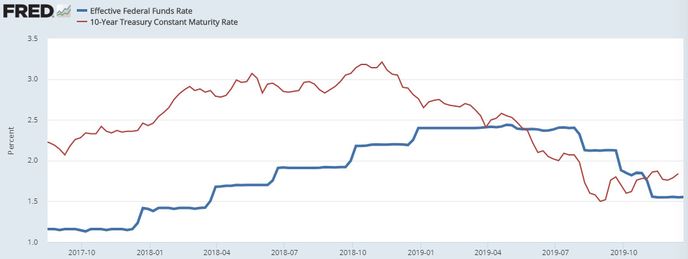

Z mého pohledu byla hlavním hráčem americká centrální banka (Fed), která dokázala svým rychlým obratem v měnové politice udržet loď nad vodou a víceméně se jí (zatím) povedlo ono ze všech stran skloňované „hladké přistání“. Centrální bankéři ve Washingtonu totiž reagovali na kumulaci špatné nálady na trhu nejprve slovní intervencí a po mohutných spekulacích na pokles úroků, které stlačily výnosy dluhopisů hluboko pod aktuální úrokovou sazbu (viz graf), Fed trhu jeho přání splnil a během druhého pololetí snížil úrok o 0,75 procenta.

Vývoj hlavní úrokové sazby amerického Fedu (tučně) a 10letého výnosu amerických vládních dluhopisů (červeně):

Fed v jeho tažení za levnější peníze a uklidňování situace podpořila i Evropská centrální banka (ECB), která stylem odstupujícího prezidenta Maria Draghiho sáhla po ještě více záporných úrokových sazbách (-0,50 procenta) a znovu rozjetém kvantitativním uvolňování, ve kterém připomíná snažení Fedu z let 2010-13.

Podobná reakce ECB spolu s výraznými problémy německé ekonomiky měly za následek, že měnový pár EUR/USD i přes uvolnění měnové politiky v USA dál pomalu klesal. Americký dolar obecně ze své pozice příliš neztratil, zůstává zkrátka i nadále jednou z nejlépe úročených měn ve vyspělém světě.

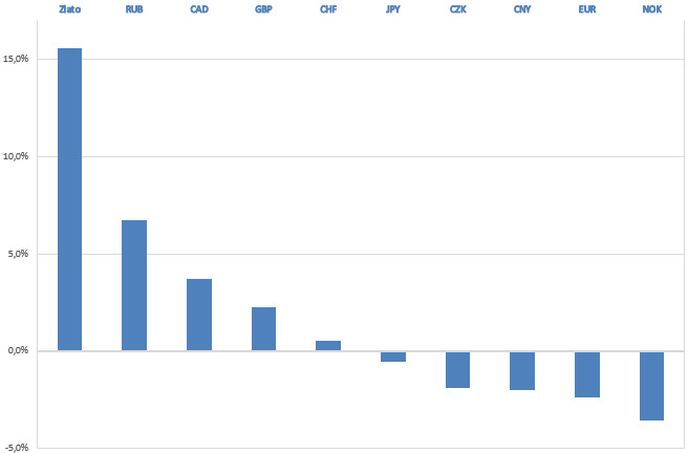

Vývoj zisku/ztrát měn k americkému dolaru od počátku roku:

Stabilita napříč celým forexem

Z pohledu na zisky a ztráty jednotlivých měn vůči americkému dolaru se až nedá věřit, že jsou prezentované na roční, a nikoliv na čtvrtletní nebo měsíční bázi. Všechny hlavní majors měnové páry v letošním roce ve výsledku nezískaly ani neztratily více než 3 procenta. Dokonce ani během roku k žádným velkým výkyvům nedošlo – EUR/USD, USD/JPY i USD/CNY se celý rok držely v úzkém pásmu jednotek procent.

Jen měnový pár GBP/USD si užil trochu volatility (viz graf). To se dalo vzhledem k brexitu a jeho dynamickému vývoji v uplynulém roce očekávat. Další globálně-rizikové evergreeny jako americko-čínská obchodní válka nebo ochlazení německé ekonomiky však překvapivě neměly na forex velký vliv.

Vývoj měnového páru GBP/USD (denní graf – D1):

Chybělo i výrazné oslabení některé emerging market měny, které v minulých letech bylo takřka každoroční pastí na carry-tradery, ať už šlo o ruský rubl (2014, 2018), mexické peso (2015, 2016) nebo tureckou liru (2016, 2018). I zde hrála roli uvolněná měnová politika v USA, která měnám emerging markets obecně svědčí.

Mírnými výjimkami v měnovém moři stability jsou pak ruský rubl (RUB) a kanadský dolar (CAD), které zapsaly vůči americkému dolaru o něco vyšší zisky. Posílit se jim povedlo především díky jejich závislosti na vývozu ropy, která byla na Nový rok ve velké defenzívě (48 USD za barel), během roku se dostala na výrazně lepší úrovně (61 USD za barel) a pomohla těmto měnám vzhůru.

Celkově by se tak dal nazvat rok 2019 na forexu jako nudný, což ale mohlo především pozičním a carry trade obchodníkům přinést slušné zisky.

Zlato se třpytí

Naopak komoditní trhy se v uplynulém roce vyvíjely velice dynamicky. Ropa a zemní plyn létaly nahoru a dolů o desítky procent po útocích na saúdská ropná zařízení, dohodách i nedohodách členů i nečlenů OPEC, výkyvech počasí i měnícím se náhledu na udržitelnost amerického břidlicového boomu.

Vzácné kovy také nestály stranou. Palladium se svým ziskem 54 procent bylo dokonce nejvýkonnější obchodovanou komoditou. Výrazné posílení zlata podpořila řada faktorů od zmíněného snížení úrokových sazeb americkou centrální bankou, přes přetrvávající globální rizika až po nákupy centrálních bank.

Zlato už pro investory nefunguje ani tak jako pojistka proti inflaci, které se nyní západní svět po japonských a evropských zkušenostech nebojí. Spíše jde o bezpečný přístav, který v době velmi nízkých úrokových sazeb získává konkurenční výhodu proti vládním dluhopisům a svými realokacemi tento trend potvrzují i centrální banky Maďarska a Turecka, které v letošním roce začaly znovu s nákupy zlata do svých devizových rezerv.

Vývoj ceny zlata (denní graf – D1):

Akcie na vrcholu

Velký příběh podobný dot-com bublině před dvaceti lety stále píšou americké akcie. Pokračování rekordního býčího trendu trvajícího už bezmála 11 let zajisté výrazně pomohl Fed jak samotným snížením úroků, tak především zlepšením nálady. Po letošním 28procentním zisku na indexu S&P 500 určitě bude Wall Street slavit, vadou na kráse ale budiž fakt, že velká část těchto zisků šla na smazání ztrát z minulého roku, který skončil právě u dna nelichotivé prudké korekce (viz graf).

Investorům pak nevadily ani obchodní války, ani rychlý růst mezd v USA, ani zavádění digitální daně v Evropě, které měly za následek meziroční pokles zisků obchodovaných společností. Trh tak při nižším zisku táhly nahoru valuace, kde se forward PE dostalo nad 18, nejvýše právě od bubliny a přelomu století.

Vývoj akciového indexu S&P 500 (denní graf – D1):

Autoři jsou analytici portálu FXstreet.cz.

Zdroje: MT4, FRED, Bloomberg, Reuters, AP, FXstreet.cz