IČO pro začátečníky. Vyplatí se být OSVČ, nebo zůstat u práce na HPP?

Se zahájením a výkonem samostatné výdělečné činnosti je spojena řada povinností. Co to je IČO? Jak se stát OSVČ? Jaký je zásadní rozdíl oproti zaměstnání? Jaké daně musí platit OSVČ?

Zahájení samostatné výdělečné činnosti je vhodné dobře naplánovat. Každá OSVČ totiž podstupuje riziko neúspěchu, přičemž i při ztrátové činnosti musí být placeno povinné pojistné a případné dluhy ze samostatné výdělečné činnosti následným ukončením činnosti nezanikají.

Každodenní život OSVČ a zaměstnanců je velmi rozdílný, pro někoho je lepší být OSVČ, pro jiného zaměstnanec. S čím musí počítat OSVČ při zahájení své činnosti?

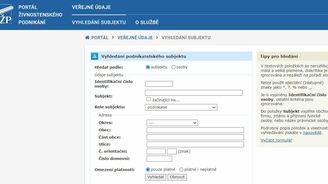

Co je to IČO?

Pro naprostou většinu samostatných činností je nutné si vyřídit živnostenské oprávnění na libovolném živnostenském úřadu, který přidělí živnostníkovi IČO (identifikační číslo), což je unikátní osmimístné číslo, pod kterým lze mimo jiné každého živnostníka dohledat v živnostenském rejstříku.

Podmínky pro živnostenské oprávnění

Většinu živností lze vykonávat jako volných, to znamená, že stačí dosáhnout věku 18 let a splnit podmínku bezúhonnosti. Pokud lze požadovanou samostatnou činnost vykonávat na základě volné živnosti, tak v podstatě stačí na živnostenský úřad dojít pouze s občanským průkazem a tisícikorunou na zaplacení poplatku.

Pro možnost výkonu vázané nebo řemeslné živnosti je nutné splnit i další zákonné požadavky ohledně odborné způsobilosti. Živnostenské oprávnění mohou mít i studenti nebo penzisté.

IČO vs. HPP

Práce na hlavní pracovní poměr (HPP) přináší jistoty a legislativní ochranu. Zaměstnanec pracující na pracovní smlouvu má například nárok na proplacení přesčasů a na placenou dovolenou, výpověď může dostat pouze v odůvodněných případech, při obdržení výpovědi pro zákonné důvody (i nadbytečnost) má nárok na odstupné, na obdrženou výpověď se vztahuje dvouměsíční výpovědní lhůta, pracovní pomůcky zajišťuje zaměstnavatel.

Živnostníci si musejí veškerou daňovou agendu vést sami a neplatí pro ně ochrana zákoníku práce. Na druhou stranu si OSVČ veškerou práci organizují a řídí samy, samostatná činnost tedy znamená větší pracovní svobodu.

OSVČ a daně

Z hrubého zisku odvádějí osoby samostatně výdělečně činné daň z příjmu, a pokud nejsou v režimu paušální daně, každoročně vyplňují a odevzdávají daňové přiznání. Za většinu zaměstnanců zpracovává mzdová účetní roční zúčtování daně. Sazby daně z příjmu jsou stejné pro všechny daňové poplatníky a za rok 2024 činí 15 procent a 23 procent.

Od letošního roku je více plátců progresivní daně, protože se snížil roční příjmový limit pro ty, kteří ji musejí platit. Třiadvacetiprocentní sazba daně nyní platí pro ty, jejichž roční příjmy jsou minimálně na 36násobku průměrné měsíční mzdy (PM). PM byla nařízením vlády pro letošek stanovena na 43 967 korun.

Pro rok 2024 je tedy limit na 1 582 812 korunách hrubých příjmů ročně (131 901 korun měsíčně).

OSVČ vyplňují vždy základní čtyřstránkový daňový formulář a vyplňují i přílohu číslo jedna, kde uvádějí příjmy a výdaje ze samostatné výdělečné činnosti. OSVČ, které nemají zákonnou povinnost vést účetnictví, uplatní výdaje ve skutečné výši z daňové evidence nebo uplatní pro stanovení výdajů výdajový paušál nebo vstoupí do režimu paušální daně.

Sazba výdajového paušálu se liší v závislosti na vykonávané činnosti (80 procent, 60 procent, 40 procent nebo 30 procent). V daňovém přiznání mohou živnostníci uplatnit při splnění daných podmínek daňové slevy a daňové odpočty ve stejném rozsahu jako zaměstnanci. Za celý rok 2024 mají všichni daňoví poplatníci nárok na slevu na poplatníka ve výši 30 840 korun.

OSVČ a pojištění

Při výkonu hlavní samostatné výdělečné činnosti musejí OSVČ vždy platit sociální pojištění a zdravotní pojištění alespoň v minimální výši. Povinné pojistné musí být zaplaceno i při ztrátové činnosti. Pokud není skutečný vyměřovací základ (polovina daňového základu) vyšší než minimální vyměřovací základ, potom se sociální pojištění i zdravotní pojištění vypočítá z minimálního vyměřovacího základu.

Praktický příklad

Živnostník Filip vykonává po celý rok 2024 hlavní samostatnou výdělečnou činnost. Roční příjem má pouze 460 tisíc korun. Výdaje uplatňuje 60procentním výdajovým paušálem. Daňový základ má tedy 184 tisíc korun (460 000 Kč – (460 000 Kč × 60 procent).

- Na dani z příjmu nezaplatí při uplatnění slevy na poplatníka nic, neboť sleva na poplatníka v částce 30 840 Kč je vyšší než vypočtená daň z příjmu ve výši 27 600 Kč (184 000 Kč × 15 procent).

- Roční sociální pojištění činí 46 221 Kč (29,2 procent × 158 292 Kč) a vypočítalo se z ročního minimálního vyměřovacího základu. Skutečný vyměřovací základ v částce 92 000 Kč (184 000 Kč × 50 procent) je nižší než minimální roční vyměřovací základ ve výši 158 292 Kč.

- Roční zdravotní pojištění činí 35 613 Kč (13,5 procent × 263 802 Kč) a vypočítalo se z ročního minimálního vyměřovacího základu. Skutečný vyměřovací základ v částce 92 000 Kč (184 000 Kč × 50 procent) je nižší než minimální roční vyměřovací základ 263 802 Kč.

Kombinace IČO a HPP

Vykonávat samostatnou výdělečnou činnost je možné i při zaměstnání. Souběh práce na IČO a na HPP je tedy možný. Zaměstnanci přivydělávající si samostatnou výdělečnou činností vykonávají vedlejší samostatnou výdělečnou činnost. OSVČ vykonávající vedlejší samostatnou výdělečnou činnost nemusejí při výpočtu sociálního pojištění a zdravotního pojištění dodržet minimální vyměřovací základ, sociální i zdravotní pojištění se vypočítá vždy ze skutečného vyměřovacího základu.

Pokud je hrubý zisk do limitu, tak se sociální pojištění z výkonu vedlejší samostatné výdělečné činnosti vůbec neplatí. Pro celý kalendářní rok 2024 je limitem částka 105 520 korun.

Jak se u OSVČ řeší nemocenská a mateřská?

OSVČ mají nárok nemocenskou a mateřskou pouze v případě účasti na dobrovolném nemocenském pojištění, samotná platba povinného sociálního (důchodového) pojištění nestačí. Naproti tomu zaměstnanci mají nárok na nemocenskou nebo mateřskou i při práci pouze za minimální mzdu nebo při práci jen na zkrácený úvazek.

VIDEO: Flexi novela zákoníku práce není tak revoluční, švarcsystém nevyřeší, říká právník Valíček v pořadu FLOW.